Il y a quelques jours, l’Europe (au sens géographique) voyait naître sa deuxième licorne EdTech (3ème historique en comptant Kahoot! entrée en Bourse) : Multiverse levait 220 millions de dollars en Série D pour une valorisation d’1,7 milliards de dollars. Quelques jours auparavant en Inde, la startup PhysicsWallah atteignait elle aussi ce statut suite à une levée de fonds de 100 millions de dollars.

Deux nouvelles licornes qui éclosent dans un contexte de croissance similaire à celui de 2021 pour l’écosystème EdTech mondial ? Pas vraiment. L’heure est plutôt à la ‘polycrise’ pour le marché de la Tech de manière générale : ralentissement des levées de fonds et augmentation du coût du capital, licenciements de masse, baisse du nombre d’IPOs (Initial Public Offerings, entrées en Bourse)… Le 16 juin, la FED (Banque centrale américaine) annonçait même une nouvelle hausse de ses taux d’intérêt (0,75 point soit la plus forte augmentation depuis 1994) et une prévision de ralentissement global de la croissance.

Comment s’y retrouver : entre un marché EdTech qui montre des symptômes d’un ralentissement, et une accumulation de levées de fonds pourtant records (Go1, Multiverse, Odilo, etc.) ?

Disclaimer : cet article a pour objectif une mise en perspective de quelques faits d’actualités avec des dynamiques globales de marché, notamment européennes, et ne constitue en rien une tentative d’analyse exhaustive des tendances de l’écosystème EdTech.

Des signes sans équivoque d’un ralentissement global

Depuis le début d’année 2022 s’observe une baisse générale des valorisations de startups dans le secteur EdTech. Alors que certaines pépites pouvaient être valorisées jusqu’à 20 ou 30 fois leur ARR (revenu récurrent annuel) – pour ne pas dire 50 fois ou plus, l’heure est davantage à la valorisation x8 à x10, comme l’analysait David Guérin (Brighteye Ventures) dans notre récente interview.

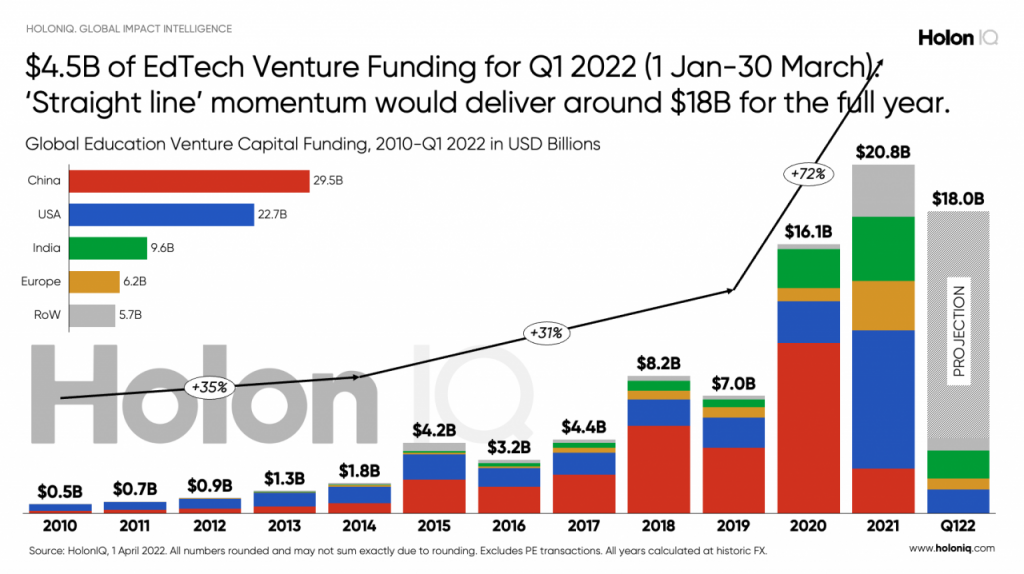

De ce phénomène découle entre autres une baisse du nombre de levées de fonds – et des montants moyens des deals, et par conséquent une baisse des prévisions globales de fonds levés par les startups EdTech mondiales pour 2022. HolonIQ dans son dernier rapport reste relativement optimiste et prévoit 18 milliards de dollars levés par les startups EdTech mondiales sur l’année 2022 :

Ces deux tendances ont des conséquences directes sur les entrepreneurs en recherche de capital frais, expliquées dans le dernier rapport de Brighteye Ventures.

Autre signe : une baisse drastique du nombre d’IPOs dans l’écosystème, quand l’année 2021 voyait au contraire entrer en Bourse des Duolingo, Udemy, Coursera, Nerdy, Instructure, PowerSchool, etc.

Enfin, nombre de startups sont obligées de se soumettre à des licenciements massifs. OnDeck par exemple annonçait récemment se séparer de 25% de ses effectifs après n’avoir pas réussi à réaliser entièrement le tour de table souhaité. Vedantu licenciait il y a quelques semaines 200 salariés. Ces licenciements peuvent s’expliquer en partie par une nécessité de réduction drastique des coûts et d’utilisation efficiente du capital face à un retour à la réalité (ou à la normalité ?) après une période de ‘croissance à tout prix’ où ces startups ont recruté à tours de bras.

Des levées de fonds pourtant records… sur des segments résilients

Quelques récents megarounds (tours de table dépassant les 100 millions de dollars) ne sont pas passés inaperçus. C’est dans le contexte troublé décrit précédemment que Multiverse, Guild Education, PhysicsWallah ou encore Go1 ont décidé et sont parvenus à lever des montants records. De quoi remettre en question le ralentissement général ? Les quatre licornes précédemment citées opèrent en réalité sur des segments particulièrement résilients en contexte de crise.

Guild Education par exemple annonçait le mois dernier lever 175 millions de dollars en Série F auprès de Wellington Management, un record. Or, le service proposé par Guild permet aux entreprises clientes et aux apprenants de lutter contre une double menace, exacerbée par les conséquences des crises mondiales actuelles (post-Covid, guerre en Ukraine et inflation, etc.) : celle de la ‘grande démission’ pour les entreprises, et de la recomposition des postes pour les salariés.

La désormais licorne Multiverse, elle, compte utiliser les 220 millions de dollars levés (auprès de ses investisseurs historiques) pour développer ses programmes de formation en apprentissage pour les apprenants (frais payés par l’entreprise) :

“Another [challenge] is the struggle across all sectors to hire and retain tech talent. By providing an alternative, more equitable, route to training and hiring workers, we can solve both. Our professional apprenticeships unlock tech careers for more individuals while training workers in the jobs our modern economy desperately needs.”

Extrait du communiqué de presse de Multiverse

Un autre exemple parlant : PhysicsWallah (PH) casse les codes du tutorat pour les étudiants indiens avec un modèle fondé sur l’accessibilité de masse à ses services (prix cassés) ; un modèle à l’opposé de ses principaux concurrents Unacademy ou Byju’s. PH parvient à maintenir un service de qualité, rentable, et affiche une croissance de ses revenus remarquable (x9 sur l’année fiscale en cours selon les estimations de la startup) alors même que ses concurrents peinent à satisfaire leurs objectifs de croissance annuels. Focus justement sur la startup EdTech la plus valorisée au monde…

Le cas Byju’s : symptomatique des menaces du marché

Le mastodonte indien, valorisé plus de 23 milliards de dollars après avoir levé plus de 6 milliards depuis sa création, serait-il complètement survalorisé ? C’est en tous cas l’hypothèse portée par Fraser Perring, analyste reconnu pour avoir alerté sur l’affaire Wirecard. Focus sur Byju’s, qui semble porter tous les symptômes des menaces du marché…

Malgré des tours de table qui défient la raison, Byju’s ne compte qu’environ… 6 millions d’utilisateurs payants ; pour un modèle, qui plus est, aux revenus peu récurrents (absence de switching costs pour les élèves/étudiants et leurs parents) et porté par des pratiques commerciales parfois considérées… douteuses, voire abusives. La BBC relevait notamment l’année dernière des plaintes de parents envers les pratiques commerciales abusives pratiquées par Byju’s (appels incessants, pression mentale envers les parents, etc.).

Outre ces limites internes, Byju’s subit les conséquences d’une stratégie de croissance externe peut-être elle aussi surdimensionnée portée par la ‘hype‘ générale fin 2020 et en 2021. L’année dernière, la firme dépensait plus de 2,5 milliards de dollars en acquisitions (exemples : AESL pour un milliard de dollars, Epic! pour 500 millions ou encore Great Learning pour 600 millions).

Or, dans une société post-Covid qui favorise le retour à l’école, et donc une baisse générale de la demande de services éducatifs en ligne en B2C (business to consumer), certaines acquisitions ne tiennent pas leurs objectifs de croissance. C’est notamment le cas de WhiteHat Jr qui après avoir surfé sur la vague Covid (et s’être fait racheté par Byju’s pour 300 millions de dollars en 2020) a vu 1000 de ses 5000 salariés démissionner.

Depuis janvier 2022, Byju’s n’a d’ailleurs annoncé aucune nouvelle acquisition ; quand à la même période (fin juin) l’année dernière, la firme s’était déjà offert AESL, Scholr, HashLearn et Great Learning.

Ces problèmes internes mêlés à des dynamiques de marché peu favorables remettent clairement en question l’entrée en Bourse de Byju’s, à l’origine prévue pour 2022 via un SPAC (Special Purpose Acquisition Company) et aujourd’hui de moins en moins probable.

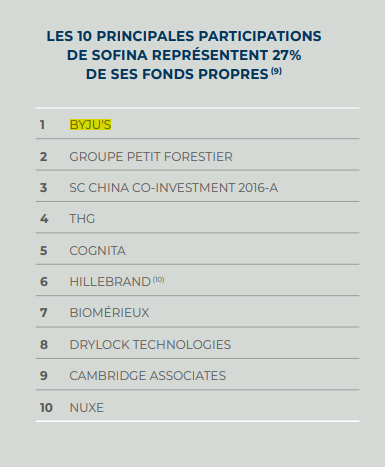

Une situation qui pourrait déteindre sur les actionnaires de la décacorne indienne, et notamment sur le belge Sofina, détenteur de 5% du capital de Byju’s et dont le cours en Bourse a diminué de plus de 50% depuis janvier 2022 :

“Quand Sofina investit dans l’entreprise Byju’s, elle achète de la croissance, ce qui est souvent le cas dans le private equity. Les problèmes sont apparus quand l’entrée en Bourse [de Byju’s, ndlr] prévue à la fin de l’année dernière a été annulée à cause de mauvaises conditions de marché. “

“Le marché a aussi compris que le chiffres d’affaires de la société [Byju’s] était davantage gonflé par la vente de matériel (qui ne génère pas de la profitabilité) plutôt que par l’activité de cours par internet.”

Extrait de La Libre Belgique, Le silence de Sofina sur la valorisation de Byju’s “donne un élément de

suspicion”

Selon La Libre, Byju’s pèserait environ 1 milliard sur un portefeuille de 11 milliards d’euros pour Sofina. Le géant indien n’est autre que la première participation dans le portefeuille du groupe belge fin 2021 :

Quelles opportunités face à ces menaces ?

Derrière des zones d’ombre bien réelles, se cachent toutefois quelques opportunités. Le marché global de l’éducation est historiquement résilient en période crise : le meilleur exemple fut sûrement la croissance explosive du marché en période de Covid.

Par ailleurs, la baisse globale des valorisations permet un ‘retour à la raison’ après une année 2021 particulièrement explosive, et incite par exemple les fonds de capital-risque à investir dans des modèles économiques plus efficaces et moins orientés vers une croissance à tout prix ; mais davantage sur une croissance efficiente. L’occasion pour ces mêmes fonds d’être apporteurs de smart money pour leurs participations, et d’effectuer un accompagnement plus approfondi.

Enfin, peut-être peut-on également voir dans ces bouleversements l’opportunité d’un assainissement naturel et de gain en maturité du marché. Un marché au développement ‘en rhizomes’ très hétéroclite, dont certains segments ont parfois été portés par une hype sans précédent…