Alors que le mois de novembre file à toute vitesse, direction les Etats-Unis et l’Europe et leurs EdTechs cotées en Bourse, qui viennent de publier leurs Q3 (résultats du troisième trimestre).

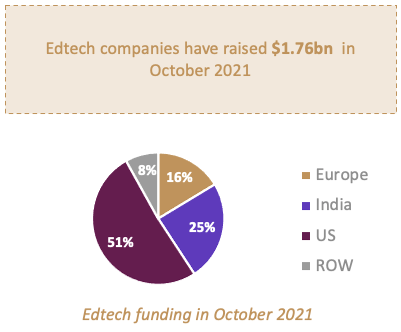

Sur le mois d’octobre 2021, les startups EdTechs américaines dénotaient par le dynamisme des investissements réalisés (dont quelques megarounds : Amplify levait 215 millions de dollars le 26 octobre, Outschool 110 millions de dollars le 14 octobre), représentant plus de 50% des fonds mondiaux levés dans la EdTech sur le mois :

Or, à l’occasion de la publication récente des Q3 des EdTech cotées, c’est davantage une vague de désillusion qui s’est abattue sur une partie du secteur. Que se passe-t-il du côté des grandes sœurs EdTechs cotées en Bourse de l’autre côté de l’Atlantique ?

Halloween, ou la chute d’un géant B2C

Quel rapport entre Halloween et la EdTech ? A priori aucun, si ce n’est la concordance approximative des dates de publication des Q3 des EdTechs cotées en Bourse avec la célèbre fête populaire.

Nous en parlions récemment dans le dernier numéro de la Revue EdTech : le jour même de l’annonce des résultats de son Q3, le géant EdTech Chegg enregistrait une diminution de son cours de près de 50%, entraînant dans sa chute nombre de consœurs cotées (dans une moindre mesure).

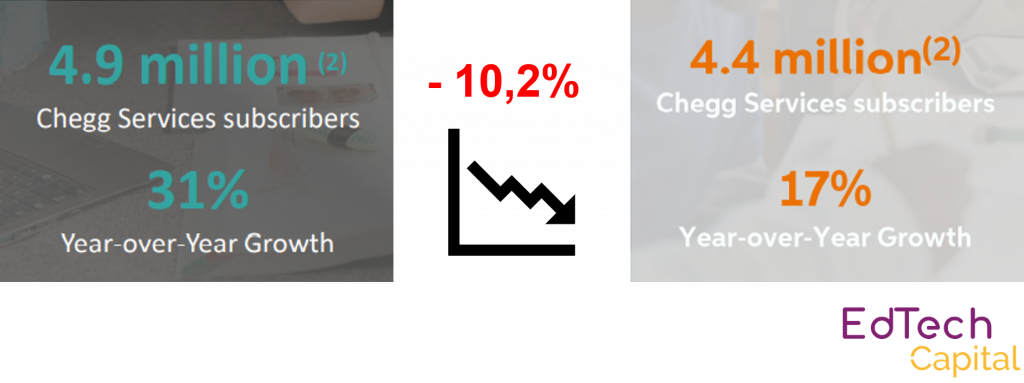

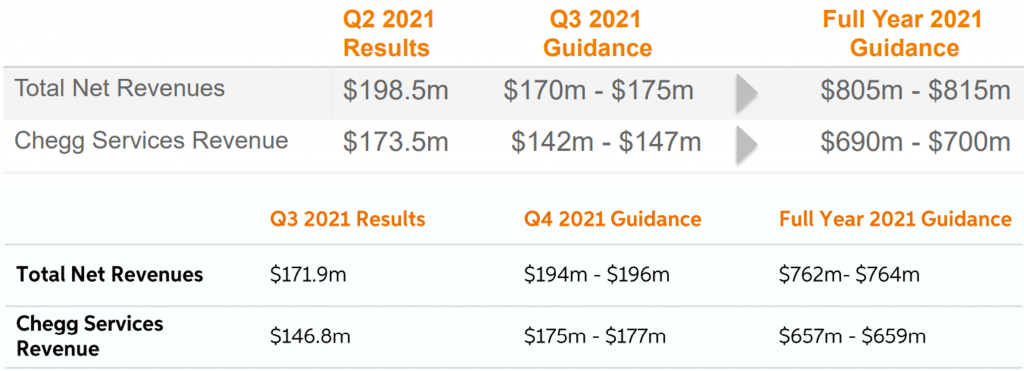

En moins de 24h, Chegg a enregistré entre le 1er novembre (date de publication de son Q3) et le 2 novembre un chute de 48,8% de son cours en Bourse. La situation ne s’améliore pas depuis, avec un prix de l’action qui se stabilise autour de 29,5 dollars. En comparant les présentations du Q2 et du Q3 de Chegg, le nombre de Chegg Services subscribers affiche une forte baisse, une perte de plus de 10% sur le troisième trimestre :

Cette forte baisse de Chegg Services subscribers s’accompagne d’une diminution de plus de 40 millions de dollars du chiffre d’affaires total estimé pour l’année 2021, principalement due à une baisse de 37 millions de dollars des estimations de revenus entre le Q2 et le Q3 pour Chegg Services. Soit au total une estimation de CA annuel revu à la baisse de 5,8% :

Une fin d’année qui s’annonce donc mouvementée pour Chegg et autres géants dépendants des institutions d’enseignement. En revanche, pour Duolingo (entré en Bourse cet été) ou encore le champion européen Kahoot!, la situation est tout autre. Focus sur ces EdTechs aux profils bien différents de Chegg et consorts.

Duolingo annonce des résultats exceptionnels pour son troisième trimestre

“Our performance during the third quarter was exceptional. We achieved record bookings and a record number of paid subscribers, with monthly and daily users also reaching all-time highs”

Luis von Ahn, CEO de Duolingo

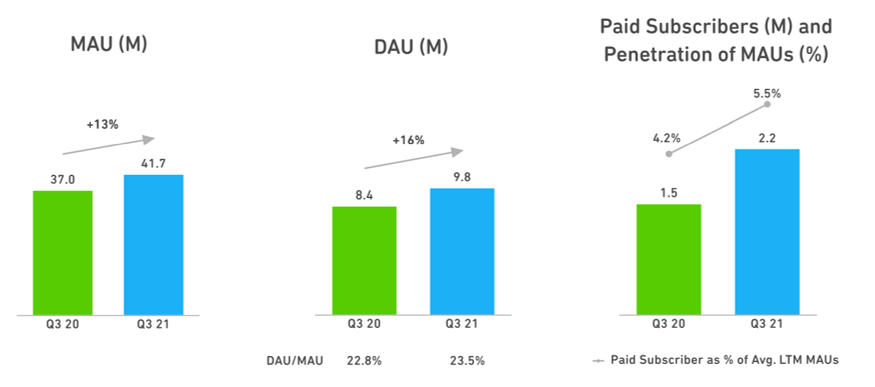

Cette phrase prononcée par le CEO de Duolingo reflète assez bien les performances réalisées par l’entreprise au cours du troisième trimestre 2021. Globalement, Duolingo confirme sa capacité à monétiser ses utilisateurs dans la lignée de la dynamique qui transparaissait de son prospectus d’IPO cet été. La croissance du nombre total d’utilisateurs s’accompagne en effet d’une croissance du nombre d’utilisateurs ayant payé un abonnement Duolingo Plus (la principale source de revenus de Duolingo, avec la publicité et le Duolingo English Test).

Le nombre d’utilisateurs mensuels affiche une croissance de 10% entre le Q2 et le Q3 2021 (13% entre le Q3 2020 et le Q3 2021). Cette augmentation du nombre d’utilisateurs s’accompagne d’une augmentation d’utilisateurs payant un abonnement : 5,5% des utilisateurs mensuels actifs souscrivaient un abonnement au Q3 2021, contre 5,1% au Q2 2021 et 4,2% au Q3 2020. Soit au total au Q3 2020 2,2 millions d’utilisateurs abonnés via Duolingo Plus :

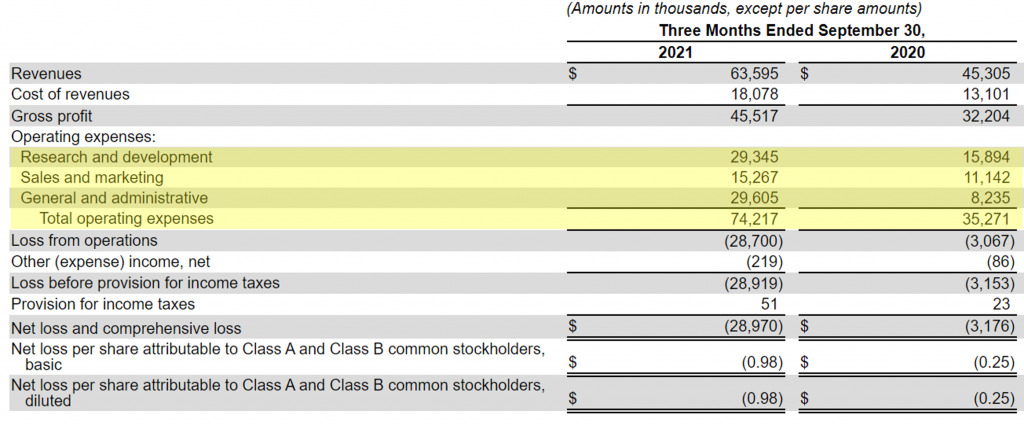

Duolingo affiche une perte nette importante sur le trimestre : près de 29 millions de dollars. Cette perte est principalement due aux divers coûts relatifs à l’entrée en Bourse de la EdTech :

- Une augmentation générale de 110% des operating expenses sur le trimestre par rapport au Q3 2020

- Une augmentation de 85% des coûts de R&D et de 37% des coûts en Sales & Marketing

- Mais surtout une hausse considérable de 260% des coûts administratifs

Cela n’empêche pas Duolingo d’afficher des statistiques éloquentes pour son Q3 en YoY (year over year) : +40% de chiffre d’affaires, +57% de bookings (i.e. achat d’un abonnement, d’un Duolingo English Test ou d’un bien virtuel sur l’application Duolingo), +49% de paid subscribers…

Duolingo annonce dans son Q3 une prévision de CA sur l’année 2021 d’environ 284 millions de dollars, revue à la hausse (+5,2%) par rapport aux estimations données lors de la présentation du Q2.

Parmi les axes de croissance de Duolingo, un élément original : le Duolingo English Test, petit OVNI dans le monde restreint des tests de niveaux de langue et leur business juteux. Le test vendu à un prix unique de 49$ représente quasiment 10% du chiffre d’affaires de Duolingo. Sur les trois premiers trimestres 2021, le chiffre d’affaires total généré par le Duolingo English Test a augmenté de 51% par rapport aux trois premiers trimestres 2020.

Le test, valable durant deux ans suite à son obtention, est reconnu par plus de 3600 institutions (dont des universités prestigieuses telles que Yale, Johns Hopkins ou Columbia University).

Le champion européen Kahoot! fait bonne impression

A l’instar de son cousin américain Duolingo, la EdTech norvégienne spécialiste du gamification of learning affiche des résultats convaincants, entres autres suite à l’acquisition de la firme américaine Clever (acquise pour 500 millions de dollars en mai 2021) et plus généralement sa politique de croissance externe (7 acquisitions depuis 2019).

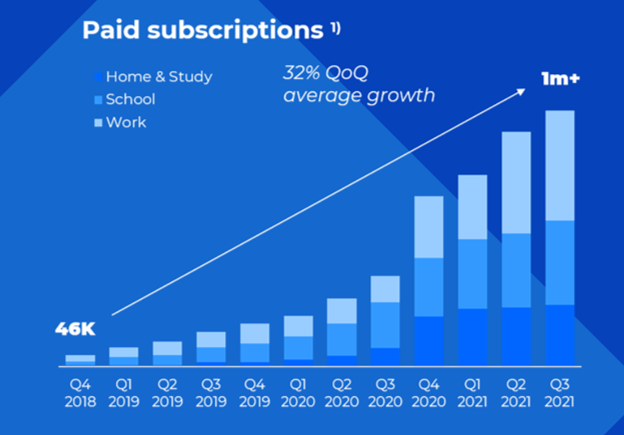

Kahoot! annonce sur son troisième trimestre une croissance remarquable de son chiffre d’affaires de 162% (YoY), stimulée par une croissance organique importante (+41% d’utilisateurs (YoY)), et +180% de paid subscriptions (tous services confondus, incluant les acquisitions).

Concernant son revenu récurrent annuel, Kahoot! enregistre un ARR de 124 millions de dollars au Q3 (80 millions de dollars en excluant Clever), soit une croissance de 65,3% par rapport au Q2 2021 (6,7% en excluant Clever), et une croissance de 288% YoY.

Quelle stratégie pour le géant EdTech du grand Nord ?

Parmi toutes les paid subscriptions enregistrées à la fin du Q3 de Kahoot!, les abonnements aux services Kahoot! at Work sont les plus nombreux : au total, 435 000 souscriptions environ, soit 43% du total des paids subscriptions enregistrées par les différents services de Kahoot! (Work, School, Home, Study). Le service Kahoot! at Work est particulièrement mis en valeur dans la présentation du Q3 :

“Kahoot! continued the YoY growth in Q3 in all regions and within the Work, School and Home & Study categories.”

Eilert Hanoa, CEO de Kahoot!

Pour l’anecdote, les mentions à Kahoot! at Work dans le Q3 2021 Report sont en moyenne deux fois plus nombreuses que celles aux autres services. Utilisée par plus de 97% des entreprises du Fortune 500, la branche B2B constitue une source de croissance cruciale pour Kahoot! :

Par ailleurs, grâce à l’acquisition de Clever, Kahoot! prend pied dans le segment de marché K12 aux Etats-Unis. Avec plus de 60% des écoles américaines du segment K12 qui utilisent Clever, le groupe Kahoot! bénéficie de près de 22 millions d’utilisateurs actifs mensuels supplémentaires.

“The potential represented in the acquisition was apparent as the Kahoot! App and Kahoot! EDU were made available on the Clever platform, quickly becoming the most popular app amongst the platform’s 22M+ monthly active students and 1.4M monthly active teachers. […]

Clever and Kahoot! continue to explore synergies and possibilities, with Kahoot! seeking to expand its considerable footprint across K12 schools in the U.S. and Canada.”

Citation extraite du Q3 2021 Report du groupe Kahoot!

Coursera et Udemy : une chute amortie par les branches B2B

Si lors de la publication de son Q3 (2 novembre) Coursera n’a pas enregistré une baisse de cours aussi vertigineuse que celle de Chegg, la firme américaine a tout de même subi une baisse de 10,6% du prix de l’action en moins de 24h :

Alors que la branche B2C de Coursera peine à démontrer un fort dynamisme (croissance de 16% sur le Q3, YoY), la branche B2B affiche une croissance nettement plus agréable pour les investisseurs : +75% de CA sur le Q3, YoY. Cette croissance est stimulée par une forte augmentation du nombre de paid enterprise customers : +124% sur le Q3 (YoY), atteignant un total de 711 fin septembre 2021 (contre 584 fin juin 2021, une augmentation de 22% entre le Q2 et le Q3 2021).

Udemy quant à elle développe également sa branche B2B :

“We have over 8,600 global UB [Udemy Business, NDLR] customers, including 42 of the Fortune 100. Our UB customers typically express high satisfaction with their UB experience”

“As of June 30, 2021, the UB course catalog included over 74,000 hours of technical content and over 28,000 hours of business, personal, and professional skills content. On average, in 2021, over 460 new courses are added each month. Our overall UB course catalog has increased from fewer than 2,500 courses in 2017 to over 11,000 today.”

Extraits du prospectus d’Udemy d’octobre 2021

Le développement de sa branche B2B Udemy Business figurait d’ailleurs en première position des diverses stratégies de croissances décrites dans le prospectus d’IPO d’octobre. Et pour cause : Udemy compte tout particulièrement sur cette branche B2B comme levier de croissance :

“For the nine months ended September 30, 2021, we expect consumer revenue to be between $248.6 million and $251.8 million, compared to $248.3 million for the nine months ended September 30, 2020. […]

For the nine months ended September 30, 2021, we expect enterprise revenue to be between $127.7 million and $129.7 million, compared to $71.5 million for the nine months ended September 30, 2020“

Extraits du prospectus d’IPO d’Udemy

Nous évoquions déjà l’importance de cette branche B2B dans la Revue EdTech N°25 : “ce qu’achètent les Investisseurs, c’est la branche B2B composée des entreprises qui paient un forfait de 360$ par an et par salarié pour que ces derniers bénéficient d’un accès à plusieurs milliers de cours. C’est la pépite d’Udemy qui voit là un fort revenu récurrent tant aimé par les Investisseurs.”

Peut-on résumer de manière très synthétique et concise toutes ces informations qui se détachent des divers rapports trimestriels récemment parus ? En simplifiant, trois dynamiques assez claires semblent se détacher :

- Les EdTechs dépendantes de leur usage par les étudiants et dépendantes des institutions et organisations de l’éducation (exemple typique de Chegg) se retrouvent face à une situation de décroissance inédite

- Le développement de fortes branches B2B semble combler un ralentissement de croissance des branches B2C, et intéresser davantage les Investisseurs (exemples de Coursera et Udemy)

- Les EdTechs proposant un produit (type Duolingo ou Kahoot!) semblent afficher une croissance et un développement remarquables.

Avec des exceptions, toutefois !